日涂控股押注中国

5月22日,日本涂料控股株式会社(Nippon Paint Holdings Co.,Ltd.,立邦系企业母公司,以下简称“日涂控股”)公开了其2014财年决算说明会(业绩说明会)资料。该资料明确定位日涂控股“to be a Global Paint Major(成为全球涂料主力军)”的目标。

这是日涂控股在2014年底完成对亚洲区域8家与吴德南集团(Wuthelam Group)合资的立邦系企业的“子公司化”(将出资比例提升至51%)、从而基本掌控了双方合资的亚洲区域立邦系企业(指立时集团(Nipsea Group)体系,以下简称“立邦系企业”)的主动权之后,吹响的企业面向未来发展的全新号角。日涂控股的目标很明确,就是要成为全球涂料制造商的领军者。当然,日涂控股也为立邦系企业的获得付出股权上的代价。

“鲸吞”了立邦系企业的日涂控股,由于前者的业绩将被写入财务报表,将从2015财年开始体型剧增——这成为此次业绩说明会资料重点宣扬的一点。日涂控股希望以此作为卖点吸引更多投资者的关注,为企业更快更好地发展助推一把。因此,2015财年也将成为日涂控股上百年发展史上的又一转折点。

在2014财年终结及2015财年起步的4月1日(日本企业的财年从当年的4月1日至次年的3月30日),日涂控股也完成了掌门人的新老更替——原取缔役社长(相当于董事总经理)酒井健二退任没有董事权利的会长一职,田堂哲志接任取缔役社长。对于这一高层变动,酒井健二表示田堂哲志更具备国际视野,能够匹配日涂控股未来的发展需求。

在2014年底完成“子公司化”的8家立邦系企业中,其中4家位于中国,分别是立邦涂料(香港)有限公司、立邦涂料(中国)有限公司、广州立邦涂料有限公司和立邦涂料(成都)有限公司;再加上这4家立邦系企业旗下的相关企业,可以说日涂控股基本上控制了中国市场的立邦业务。考虑到此前中国市场对于立邦系企业的主体地位,这意味着日涂控股的未来发展计划也必然倚重中国市场的开拓。

业绩说明会的资料也印证了这一点。在资料中,日涂控股毫不吝啬对中国市场重要性的描述,以及对于中国市场在今后企业发展中的重要性,日涂控股也有着深刻的认识——日涂控股将其更大的发展重注押在中国市场上。

位于日本大阪的日涂控股总部,开始将眼光放到更远的市场区域,其中中国市场是重中之重。

“生存·挑战”

在业绩说明会资料中,日涂控股首先回顾了其“生存·挑战”战略第一、第二阶段的战绩。

“生存·挑战”战略由酒井健二于2009年提出。当年酒井健二刚刚接任日本涂料株式会社(日涂控股前身,以下统称“日涂控股”)取缔役社长一职,鉴于当时在全球金融危机中步入发展低谷的日涂控股的处境,酒井健二寄希望于这一战略重振企业雄风。

在酒井健二雷厉风行的改革下,日涂控股逐步从金融危机的阴影中走出来。根据业绩说明会资料显示,“生存·挑战”战略分为三个阶段,2009财年-2011财年为第一阶段,定义为“(让企业)重返盈利体质”;2012财年-2014财年为第二阶段,定义为“稳固的盈利体制的确立”,目的为转变成为增长型企业。

如今“生存·挑战”计划的第一、第二阶段已经完成,如日涂控股所愿,这两个阶段在事业的收益性、效率性方面取得了“一定的成果”。其中在销售业绩方面,经历了稳中有升的过程,年销售额从2009财年的2165亿日元到2014财年的2606亿日元,营业利润从2009财年的99亿日元攀升至2014财年的338亿日元。

“生存·挑战”战略提出日涂控股要成为“亚洲第一(涂料生产商)”的目标——到2014财年营业业绩要达到2500亿日元。尽管数字目标得以超额实现,但日涂控股并未能如期夺取“亚洲第一”的位置,其销售业绩不如日本国内的另一涂料生产商关西涂料株式会社,甚至不及其在亚洲区域合作伙伴吴德南集团旗下负责立邦系企业经营管理的立时集团。

也是在酒井健二上任后,随着亚洲市场尤其是中国经济在金融危机中快速复苏,日涂控股进一步意识到亚洲市场的重要性。这成为其此后强力推动对立邦系企业“子公司化”奠定了思想基础。在此之前,日涂控股曾试图在2006至2010年间对亚洲区域11家立邦系企业实行“子公司化”,但在完成了包括立邦涂料(泰国)有限公司在内的4家立邦系企业的“子公司化”后,此计划便因故“夭折”。

由此可以看出,对立邦系企业的“子公司化”也是日涂控股实现“生存·挑战”战略的手段之一。此前由于在立邦系企业中出资比例的劣势,让日涂控股难以将这些合资企业产生的业绩合并到财务报表中,这在很大程度上限制其“生存·挑战”战略的推行。

凭借将日涂控股从世界金融危机中“拯救”出来的出色表现,酒井健二被《福布斯(日本)》评为“社长力榜2015”的第四名。在接受《福布斯(日本)》的采访时,酒井健二道出了其对“生存·挑战”战略的评价:

“提出‘生存·挑战’战略的理由是很明确的。在雷曼危机(即2008年开始的全球金融危机)下,(我们的)收益一落千丈。(为此我们认识到)必须做点什么以从这样的境况中走出来,必须将企业转变为盈利的体质。

“幸运的是,作为助跑期的第一阶段‘生存·挑战’的目标达成,以及第二阶段成功转变为成长型企业,让我们能够(从2015财年开始)将目标指向与世界顶尖涂料生产商并肩。

但是更严峻的考验现在才开始,世界前两名的涂料生产商他们的年销售额加起来就超过1兆日元,哪怕是日本的涂料生产商联合起来也很难达到这个数。这也是为什么我们要将亚洲区域合资的(立邦系)企业实行‘子公司化’的原因,……就是为了建立能够与世界(领先涂料企业)为伍并参与竞争的体制。”

无论是市场领域还是产品领域,在日涂控股未来的布局中,中国市场都将举足轻重。

新的中期目标

从2015财年开始,日涂控股“生存·挑战”战略步入第三阶段。在这一阶段日涂控股提出的目标分为两个步骤——在2017财年之前实现销售额和营业利润的扩张,奠定成为世界领先涂料生产商的基础;2018财年及以后,正式达到世界领先水平,成为全球涂料市场的主力军。

已然将立邦系企业拥入怀中的日涂控股,其体量将得到极大的扩充——这几无悬念。根据日涂控股5月12日公布的2014财年决算短信息,其对2015财年的业绩数据预测作出了修正:预计其2015财年的销售额将在2014财年2506亿日元的基础上增长114.9%至5600亿日元,营业利润也由2014财年的338亿日元增长119.2%至740亿日元。

这样的业绩表现一旦实现,不仅可以帮助日涂控股实现“亚洲第一”的目标,而且能够使其跻身全球前五大涂料生产商行列。而为了平稳度过这一过渡时期,日涂控股实施了一系列的举措,包括改变企业体制为控股公司,并开始着手重新编制企业架构。

2015年4月,日涂控股对其企业架构进行了重新编制,根据汽车涂料、工业涂料、民用涂料和表面化学四大业务板块,将原有的国内一系列子公司拆分整合组建4家新的子公司。

也是从这一时间点开始,伴随着田堂哲志的上任,日涂控股开始制定新的中期经营计划。从时间上看,新的中期经营计划将从2015财年至2017财年,也即“生存·挑战”战略第三阶段的第一个步骤。

日涂控股为迎合新的中期经营计划提出全新的经营理念——要成为在涂料领域提供优秀产品和服务的具有成长性的世界性涂料企业;尊重世界各地域的文化和人的价值观,让顾客感到满意和感动……

这种经营理念的表述,表明了日涂控股的经营视野正式从日本本土走向世界的转变。在日涂控股过去上百年的历史中,日本一直作为其主要的经营市场而存在。哪怕在上世纪60年代跟吴德南集团合作在亚洲区域开展立邦漆事业之后,日本也一直是对日涂控股业绩贡献最大的市场区域。

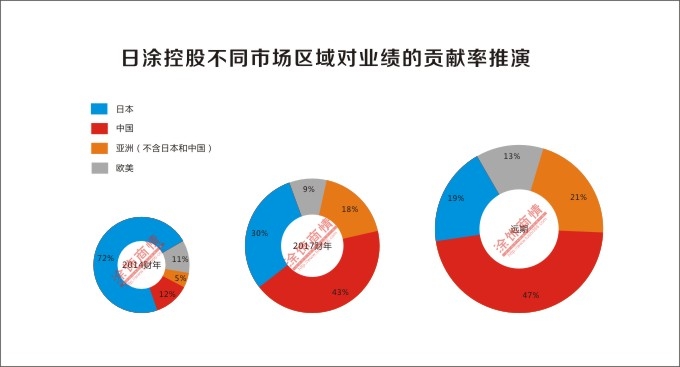

在2014财年,日本本土的销售额占日涂控股全年销售额的比例达到72%。按照日涂控股的预测,这种格局将在2015财年开始彻底被打破,并将逐步加大在日本以外的区域市场的开发力度。其中亚洲地区将成为其主战场,2017年对日涂控股销售额的贡献将超过60%。

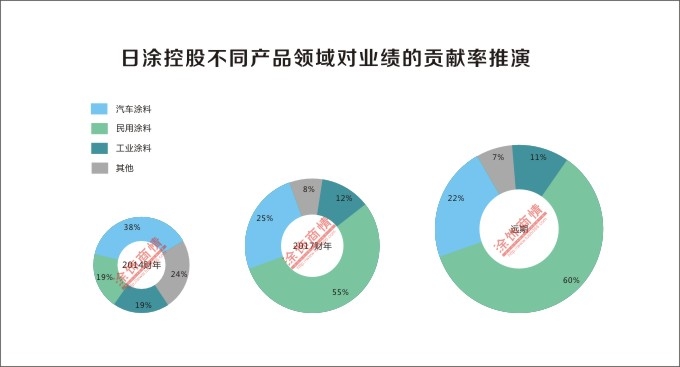

伴随着区域格局的打破,日涂控股以汽车涂料作为第一大产品领域的业务格局也随之发生深刻的变化。得益于主打民用涂料产品的立邦系企业的加入,民用涂料将超过汽车涂料成为日涂控股的“新宠”,远期其业务组成占比将超过60%。

在走向更大范围的全球市场之时,日涂控股对自身的竞争环境进行了一个自我判断。根据其业绩说明会资料,日涂控股推断出,2014财年,其在建筑涂料、汽车涂料和工业用涂料领域居于世界领先地位,其中建筑涂料和汽车涂料居第4位,工业涂料居6-7位;在2014年的全球涂料市场份额占比中,日涂控股为4%,与艾仕得涂料系统相当,次于PPG工业的12%、阿克苏诺贝尔的11%和宣伟的8%。

但日涂控股没有给出在“鲸吞”立邦系企业之后可能发生的变化——可以肯定的是这种变化相当显著。

“涂料及其关联事业能够在全球特定地域中分别获得领先地位。”日涂控股这样解释其远期成为“全球涂料主力军”的目标。所谓的领先地位是指各事业部门在所在地域的销售进入当地的前三名。而在实现远期蓝图之前,日涂控股为中期经营计划的每一个财年都制定了具体的目标,并表达出必须实现的决心。

“统治”中国市场

日涂控股“业务全球化”的野心以及迈向全球领先涂料生产商的目标将从亚洲市场区域开始,或者说从中国区域开始。

如前面所述,以拿下立邦系企业的主动权为契机,日涂控股开始布局全新的全球化发展目标;而在亚洲区域通过合资事业或者汽车涂料等优势产品领域多年的耕耘,亚洲被确定为其实现这一目标的起步区并不意外。

而中国又必然成为亚洲区域内的重点市场。在此之前,日涂控股在中国更多的经营布局在于汽车涂料领域,比如2013年收购德国汽车涂料制造商Bollig & Kemper GMBH &Co. KG(简称B&K)39%的股权,今年4月又追加控股至51%;日涂控股和B&K在中国上海设有销售公司凯柏立邦汽车涂料(上海)有限公司,主要面向欧洲系汽车生产商提供汽车涂料。

尽管在立邦系企业中有出资,且立邦迅速成长成为中国民用涂料(建筑涂料)领域的主要品牌,但一直以来日涂控股在中国民用涂料领域的存在感并不强烈。这跟合资的立邦系企业由吴德南集团旗下子公司立时集团负责经营管理不无关系。

在通过提高出资比例取得立邦系企业的主动权后,日涂控股在业绩说明会资料中重新划分了中期经营计划的“重点领域”。在这一划分中,无论是建筑涂料、工业涂料、汽车涂料、重防腐船舶涂料还是表面化学等产品领域,中国都被定义为“最重点领域”,其重要性远远高于日本本土市场和亚洲其他区域市场。

日涂控股提出到2017财年要在中国市场建立具有“统治”意味的市场基础的目标。根据日涂控股自己的判断,当前其(立邦系产品)在中国民用涂料(含地坪涂料、木器涂料)市场的占有率达到16%,占据第一位;工业涂料(含重防腐涂料、粉体涂料)市场占有率4%,处于第二集团;汽车涂料市场占有率为14%,排名第五。到2017财年,日涂控股要求在上述三个产品领域上,分别达到中国市场的“绝对性的第一位”、“在第二集团中处于领先”及“第三位”的目标。

作为达成这一区域性目标的手段,发生在2013年底2014年初的立邦系企业收购广州秀珀化工股份有限公司和欧龙漆品牌的案例在业绩说明会资料中再被提及,尽管其时主导收购的主体为立时集团。同时,日涂控股指出,为了提高在中国的生产能力以及应对环境政策的能力,将继续寻求积极的投资机会,这将在2015财年以后依次实施。这表明,日涂控股在中国市场仍将谋求新的收购机会。在此前的报道中,酒井健二也曾表达过类似的设想。

将立邦系企业收入囊中将使日涂控股的事业结构发生巨变,这已经是意料之中的事情。日涂控股因此提出以亚洲市场作为新的事业发展支撑点的提法,中国市场作为亚洲区域市场的重中之重,更将成为日涂控股的发展重心。

根据业绩说明会资料提供的数据,2014财年亚洲市场业务对日涂控股业绩的贡献率为17%,其中中国市场为12%,远远低于日本本土市场的72%。但预计到2017财年,这种格局将发生根本性的改变,亚洲市场业务的贡献率将攀升至61%,其中中国市场达43%,而日本本土市场将萎缩至30%;在更远的将来,这种此消彼长的趋势仍将继续。

由于立邦系企业在亚洲尤其是中国市场民用涂料产品的主导地位,日涂控股的产品结构也将随着市场重心的转移而变化。2014财年,汽车涂料仍是日涂控股最主要的产品领域,占比38%,高于民用涂料和工业涂料的19%;但到了2017财年,预计民用涂料的占比将剧增至55%,汽车涂料缩减至25%。

这种趋势下,日涂控股给出了到2017财年销售额每年超过10%的增长目标,在2015财年5600亿日元销售业绩预估的基础上,最终在2017财年实现7000亿日元的销售。这一目标的实现,将更大程度上依赖于亚洲市场尤其是中国市场的表现。

立时集团被“掏空”?

随着日涂控股在立邦系企业中出资比例的逆转,原本作为立邦系企业管理者而存在的立时集团的角色将何去何从?

立时集团是吴德南集团的子公司,负责管理与日涂控股合资的立邦系企业。在吴德南集团方面在合资事业中的出资比例占据主导地位的时期,立时集团一直作为亚洲区域立邦系企业的母公司而存在。哪怕是在日涂控股2010年前完成对包括立邦涂料(泰国)有限公司在内的4家的立邦系企业的“子公司化”之后,这层关系并未发生实质改变。

2009年,黄守金(Wee Siew Kim)出任立时集团CEO,让这家立邦系企业的母公司从低调的幕后走到台前,开始活跃在包括中国在内的亚洲市场上。黄守金推行的一系列改革,让立邦系企业在亚洲市场尤其是中国市场上取得不错的成绩。

然而,随着吴德南集团和日涂控股在合作上出现新变化,以及双方最终敲定并完成了“用(日涂控股)股权交换(吴德南集团对)亚洲区域合资事业控制权”的计划,根据涂饰商情的舆情监测,与此前几年密集的外部报道相比,立时集团再次陷入“沉寂”。尤其是在2014年10月之后,有关立时集团的外部报道寥寥无几。

对于“交换”计划完成后立时集团的定位,无论是日涂控股还是吴德南集团方面都未见做出清晰的阐述。在双方的“交换”计划中,出面接手日涂控股股权的是一家名为立时国际有限公司(以下简称“立时国际”)的企业。尽管其与立时集团都与吴德南集团有关联,但没有信息显示两者存在从属关系。

从另一个角度,吴德南集团通过立时国际增加对日涂控股的持股比例至39%,进一步坐稳了第一大股东的地位,吴德南集团实际控制人吴学人也因此得以进入日涂控股董事会担任董事;然而没有迹象显示吴德南集团对日涂控股的经营具有控制权。这表明,立时集团继续管理已成为日涂控股子公司的立邦系企业的合理性显得十分微弱。

“作为吴德南集团与日涂的合资公司,立时集团在日涂(控股)主导立邦后如何定位,是继续由他们管理还是会弱化他们的管理权力,这些目前都尚未有定论。”《中国经营报》在2014年9月的一篇报道中如此设问:“不过,由于日涂(控股)的优势是汽车涂料,在主导立邦后短期内也不太可能立即派员全面接管,这就给立时集团留下了巨大的发挥空间。”

但立时集团的失势也许只是时间问题。失去立邦系企业主动权的立时集团,其地位难免陷入尴尬的境地。日涂控股所表现出来的借助亚洲市场迈向“业务全球化”的野心表明,其对于亚洲市场尤其是中国市场具有明显的控制欲,待时机成熟必将加大对于立邦系企业的经营干预。

2015年4月,黄守金在成都接受了媒体的采访,这是有关立时集团及黄守金的最近的报道。黄守金在采访中指出,2014年立时集团的营业额超过30亿美元,立邦中国的营业额则超过136亿元,占集团71%以上。

但是黄守金没有谈及2015年及今后可能发生的变化。如前面所述,从2015财年开始,日涂控股几乎将原在立时集团管理下的立邦系企业全部“子公司化”,这些立邦系企业今后产生的业绩将被合并到日涂控股的财务报表中,立时集团或被“掏空”。

从2015财年开始,日涂控股进入田堂哲志掌权的时期。跟酒井健二临危受命接手“残局”不同的是,田堂哲志接过来的是一盘好棋。

田堂哲志1977年毕业于同志社大学经济学部,1983年加入日本Bee化学株式会社(日涂控股旗下子公司),曾被派往北美地区工作3年,最终担任该公司代表取缔役社长,2013年进入日涂控股董事会。

对于接班人的选定,酒井健二在回应《福布斯(日本)》记者关于为何“急流勇退”的提问时表示:“我在(担任社长的)第三年就已经打算退任了。那个时候已经决定由今年4月正式接任社长的田堂作为我的继任者。”

“他既有海外(管理的)经验,而且因为是中途加入公司的,能够以外部的眼光来审视这个公司,再加上他也有干劲。只不过(当时考虑到)交棒的时间太早了,于是我又继续多做了一段日子。”

如今摆在田堂哲志面前的挑战是,如何驾驶体量倍增的日涂控股这艘大船驶向更广阔的海外市场?田堂哲志更多的海外经验在于北美市场的历练,但对于日涂控股确定的以亚洲市场尤其是中国市场为重点的海外市场开拓方向,未能发现他有更多的涉足。

无论日涂控股的野心多么膨胀,就近期而言,经营好亚洲区域的业务将成为决定其远大目标能否实现的关键,而在中国市场表现的好坏又决定了亚洲业务的成功与否。

我们不难看到,日涂控股已经将它未来几年的发展筹码押到中国市场上,至于它的成效与否,又会给中国本土涂料市场带来怎样的影响——我们拭目以待。

打印本文

打印本文 关闭窗口

关闭窗口